Διετές στρατηγικό πλάνο με φορολογικά κίνητρα, σύνδεση ατομικών λογαριασμών με σύνταξη, εφάπαξ και εκπαίδευση

Η δυνατότητα αποταμίευσης με στόχο την αύξηση του βιοτικού επιπέδου δεν είναι αυτονόητη.

Είναι ακόμα νωπές οι μνήμες από τη χρηματιστηριακή κατάρρευση του 1999, το κούρεμα των ομολόγων και τη δεκαετή κρίση με τη συνεχή συρρίκνωση του διαθέσιμου εισοδήματος.

30% του ελληνικού πληθυσμού του δείγματος που απάντησε στην έρευνα διατηρεί τουλάχιστον έναν τραπεζικό λογαριασμό στην Ελλάδα, παρά τα 35 εκατ. καταθετικούς λογαριασμούς που μετρά η Τράπεζα της Ελλάδας

Δεν μπορεί κάποιος να αποταμιεύσει ή να μάθει να αποταμιεύει όταν δεν έχει χρήματα να βγάλει τον μήνα ή όταν είναι υπερχρεωμένος.

Ωστόσο, εντύπωση προκαλεί το στοιχείο δειγματοληπτικής έρευνας που θα παρουσιαστεί την ερχόμενη εβδομάδα από το οικονομικό επιτελείο ότι μόνο το 30% του ενήλικου πληθυσμού στην Ελλάδα διαθέτει καταθετικό λογαριασμό, παρά τους 35 εκατ. λογαριασμούς που υπάρχουν στις τράπεζες.

Προφανώς, κάποιοι έχουν περισσότερους από έναν λογαριασμό, όπως δείχνουν και τα στοιχεία του Ταμείου Εγγύησης Κεφαλαίων ότι περίπου το 72% των λογαριασμών έχουν υπόλοιπο κάτω των 1.000 ευρώ.

Ειδικές μελέτες

Το ζήτημα αυτό είναι τόσο περίπλοκο που από το 2020 είχαν ανατεθεί στην EBRD και το ΙΟΒΕ μελέτες για τη δημιουργία αποταμιευτικής κουλτούρας, μέσα από προτάσεις που κοινούς παρονομαστές είχαν την ανάπτυξη της κεφαλαιαγοράς και τον οικονομικό εγγραμματισμό.

Οι EBRD και ΙΟΒΕ από το 2021 και μετά παρέδωσαν τόμους με αναλύσεις και προτάσεις που τελικά κατέληγαν σε ένα κοινό συμπέρασμα: παράλληλες αλλαγές και βελτιώσεις μέσω μεταρρυθμίσεων και εκσυγχρονισμού παντού.

Μία από τις προτάσεις που προέρχονται από τον ΙΟΒΕ είναι η δημιουργία ενός τύπου ειδικού ατομικού επενδυτικού λογαριασμού.

Θα περιλαμβάνει, μεταξύ άλλων, τοποθετήσεις σε χρηματοοικονομικούς τίτλους εγχώριων ή εγχώρια εγκατεστημένων επιχειρήσεων.

Η επιλογή των επιχειρήσεων θα γίνεται στη βάση συγκεκριμένων χαρακτηριστικών, με επαρκή διασπορά κινδύνου ώστε να διαμορφώνεται ένα χαρτοφυλάκιο χαμηλού ρίσκου.

Αξιοποιώντας τις δυνατότητες που προσφέρει ο Γενικός Απαλλακτικός Κανονισμός ΕΕ 651/2014, ο λογαριασμός αυτός μπορεί να περιλαμβάνει ελάχιστα όρια για τοποθετήσεις σε εγχώριες εταιρείες με ισχυρό R&D, ή με «πράσινη» αναπτυξιακή στρατηγική ή με στόχευση σε επενδύσεις υποδομών, ή μικρομεσαίες επιχειρήσεις.

Ταυτόχρονα, θα περιλαμβάνει και τοποθετήσεις στο εξωτερικό, σε τίτλους μεσαίων και μεγάλων επιχειρήσεων, για καλύτερη διαφοροποίηση κινδύνου.

Οι τελικές αποφάσεις για το όνομα του λογαριασμού, τη μορφή του ή για το εάν θα υπάρχει ένας ή πολλαπλές επιλογές δεν έχουν ληφθεί.

Το πιθανότερο είναι ότι θα δημιουργηθούν οι συνθήκες για δημιουργία πολλαπλών ειδικών λογαριασμών που ο καθένας θα συνδέεται με έναν στόχο (π.χ. σύνταξη, εφάπαξ, όπως μέσω των επαγγελματικών ταμείων που ψηφίστηκε πρόσφατα) ή μέσω νέων προϊόντων που θα δημιουργηθούν, τα οποία θα επιτρέπουν ταυτόχρονα να κάνουν χρήση ευρωπαϊκών οδηγιών για τη μεταφορά του πλούτου ελεύθερα στην ευρωζώνη.

Αξονες

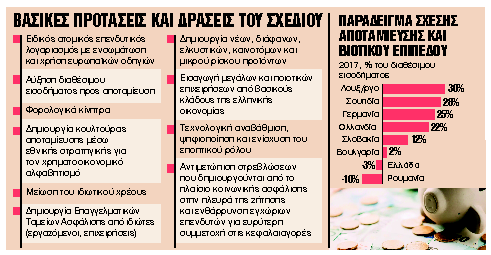

Το οικονομικό επιτελείο της κυβέρνησης προκειμένου να ολοκληρώσει τον στόχο δημιουργίας κουλτούρας και δυνατότητας αποταμίευσης στην Ελλάδα έχει θέσει χρονικό ορίζοντα δύο ετών.

Σε αυτό το διάστημα έχει αποκωδικοποιήσει τις προτάσεις των EBRD και IOBE, έχοντας διαμορφώσει έξι άξονες.

Κάθε άξονας περιλαμβάνει επιμέρους μεταρρυθμίσεις που ήδη βλέπουμε να πραγματοποιούνται. Ενα παράδειγμα είναι η θεσμοθέτηση των επαγγελματικών ταμείων, η εισαγωγή μεγάλων επιχειρήσεων που αντιπροσωπεύουν βασικούς κλάδους της ελληνικής οικονομίας στο ΧΑ (Helleniq Energy, Ελευθέριος Βενιζέλος).

Για παράδειγμα, ο ένας άξονας περιλαμβάνει φορολογικά κίνητρα όπως μείωση του φόρου συγκέντρωσης κεφαλαίου στο 0,2%, μείωση του φόρου χρηματοοικονομικών συναλλαγών στο 0,1%, εναρμόνιση της φορολογίας των εταιρικών ομολόγων για όλους τους τύπους επενδυτών, αλλά και κίνητρα εισαγωγής για μικρομεσαίες επιχειρήσεις στο Χρηματιστήριο Αθηνών, μειώνοντας τις δαπάνες εισαγωγής.

Υπάρχει, όμως, κι άλλος άξονας που σχετίζεται με τη δημιουργία ελκυστικών προϊόντων, ενίσχυση της αξιοπιστίας της αγοράς, αποκατάσταση της εμπιστοσύνης κ.ά.

Η αύξηση της αποταμίευσης προϋποθέτει τη μείωση του ιδιωτικού χρέους και ισχυρό τραπεζικό σύστημα.

Προς αυτή την κατεύθυνση κινήθηκε το νομοσχέδιο του υπουργείου Εθνικής Οικονομίας και Οικονομικών για τους servicers, τη βελτίωση του εξωδικαστικού μηχανισμού, την παροχή δανείων και από μη τραπεζικά ιδρύματα κ.ά.

Παράλληλα τρέχουν δράσεις για αύξηση της απασχόλησης και των εισοδημάτων (επενδύσεις κ.ά).

Ωστόσο, η αποκατάσταση της εμπιστοσύνης στους θεσμούς, στην αποτελεσματικότητα της κεφαλαιαγοράς για την προστασία των αποταμιευτών και επενδυτών είναι θεμελιώδης.

Για τον λόγο αυτόν υπάρχει ξεχωριστός άξονας με δράσεις για την πλήρη τεχνολογική αναβάθμιση και εκσυγχρονισμό της Επιτροπής Κεφαλαιαγοράς.

Τέλος, αλλά το πιο σημαντικό από όλα, είναι η δημιουργία αποταμιευτικής κουλτούρας που προϋποθέτει πρόγραμμα εκστρατείας οικονομικού εγγραμματισμού, στο οποίο εμπλέκονται όλοι οι φορείς της αγοράς και διαφορετικά υπουργεία.

Οι βασικοί συντελεστές του σχεδιασμού είναι το υπουργείο Εθνικής Οικονομίας και η Ειδική Γραμματεία Διαχείρισης Ιδιωτικού Χρέους, η Επιτροπή Κεφαλαιαγοράς και η Τράπεζα της Ελλάδος.